Autor:

Virginia Floyd

Fecha De Creación:

7 Agosto 2021

Fecha De Actualización:

1 Mes De Julio 2024

Contenido

- Pasos

- Parte 1 de 3: Establecer las bases para invertir

- Parte 2 de 3: Elección de instrumentos de inversión

- Parte 3 de 3: Compra de tus primeras acciones

- Consejos

- Advertencias

Cuando compras acciones, compras una pequeña parte de la empresa. Hace algún tiempo, las acciones se compraban con el asesoramiento de un corredor y mediante órdenes de voz. Hoy en día, cualquier persona con una computadora o incluso un teléfono inteligente puede comprar y vender acciones con solo tocar un botón. Si es nuevo en este negocio, es posible que se detenga por algunas de las aparentes complejidades de este proceso. Sin embargo, si estudia algunos de los puntos, puede aprender a comprar acciones por su cuenta y ganar dinero con las inversiones.

Pasos

Parte 1 de 3: Establecer las bases para invertir

1 Fíjese metas para usted. Tómese su tiempo y decida usted mismo por qué necesita invertir en acciones. ¿Quiere invertir para crear alguna reserva para el futuro o un colchón de seguridad para comprar una casa o ahorrar para la escolarización de los niños? ¿O tal vez quiere ahorrar dinero para la jubilación?

1 Fíjese metas para usted. Tómese su tiempo y decida usted mismo por qué necesita invertir en acciones. ¿Quiere invertir para crear alguna reserva para el futuro o un colchón de seguridad para comprar una casa o ahorrar para la escolarización de los niños? ¿O tal vez quiere ahorrar dinero para la jubilación? - No es mala idea anotar sus motivos. Trate de escribir sus metas en términos monetarios, estimando cuánto dinero puede necesitar en el futuro para sus metas.

- Por ejemplo, comprar una casa puede requerir un pago inicial de 300 mil rublos o más, pero en general, los bienes raíces pueden costar 2 millones de rublos o más. Para la jubilación, su objetivo puede ser ahorrar 5 millones de rublos o más.

- La mayoría de la gente tiene más de un objetivo de inversión. Estos objetivos a menudo varían en prioridad y tiempo. Por ejemplo, podría fijarse la meta de comprar una casa en tres años, ahorrar para la educación de un niño durante 15 años y ahorrar para la jubilación durante 35 años. Anotar sus objetivos de inversión lo ayudará a comprender claramente qué hacer y también lo ayudará a concentrarse mejor en el objetivo.

2 Determine el momento de la inversión. Sus objetivos de inversión determinarán cuánto tiempo permanecerá la inversión en la cuenta. Cuanto más tiempo invierta, mayor será la probabilidad de obtener un rendimiento positivo.

2 Determine el momento de la inversión. Sus objetivos de inversión determinarán cuánto tiempo permanecerá la inversión en la cuenta. Cuanto más tiempo invierta, mayor será la probabilidad de obtener un rendimiento positivo. - Si su objetivo es ahorrar dinero para comprar una casa en tres años, entonces su período de inversión, o "horizonte de inversión", es relativamente corto. Si está invirtiendo en fondos con el objetivo de ahorrar para la jubilación después de 30 años, este es un horizonte de inversión a largo plazo.

- El índice bursátil S&P 500 es una "cartera" de las 500 acciones más negociadas. Entre 1926 y 2011, solo hubo cuatro períodos de 10 años en los que este índice cayó. Este índice no ha tenido pérdidas durante períodos de 15 años. Si compra y mantiene este índice durante mucho tiempo, lo más probable es que obtenga beneficios.

- Al mismo tiempo, el índice S&P 500 cayó 24 veces en un año en su historia, desde 1926 hasta 2014. A corto plazo, las acciones son extremadamente volátiles, es decir, su precio puede cambiar drásticamente y rápidamente. En consecuencia, invertir a corto plazo está asociado a mayores riesgos en comparación con invertir a largo plazo. Si invirtió con éxito, puede obtener más ganancias, y si no, puede perderlo todo.

3 Defina su perfil de riesgo. Todas las inversiones implican riesgos. En todos los casos, existe el riesgo de que pierda parte del dinero, o incluso todo. Nadie puede garantizar un retorno de la inversión, ni siquiera puede garantizar un retorno sobre la cantidad original que invirtió. Cuánto está dispuesto a correr el riesgo invirtiendo se llama "tolerancia al riesgo".

3 Defina su perfil de riesgo. Todas las inversiones implican riesgos. En todos los casos, existe el riesgo de que pierda parte del dinero, o incluso todo. Nadie puede garantizar un retorno de la inversión, ni siquiera puede garantizar un retorno sobre la cantidad original que invirtió. Cuánto está dispuesto a correr el riesgo invirtiendo se llama "tolerancia al riesgo". - Antes de invertir dinero, pregúntese: "¿Cuánto dinero estoy dispuesto a perder si algo sale mal?"

- En la mayoría de los casos, cuanto mayor sea el riesgo de perder dinero, mayor será el ingreso potencial.

- Por ejemplo, una inversión que puede duplicarse en un mes es mucho más arriesgada que una inversión que puede duplicarse en diez años.

- No hay inversión que valga la pena perder el sueño. Si alcanzar sus objetivos de inversión es abrumador, debe reconsiderar sus objetivos: el marco de tiempo o los objetivos mismos.

- Por ejemplo, imagine que su objetivo es ahorrar dinero para un pago inicial de 400.000 rublos para comprar una casa por valor de 2.500.000 rublos durante 3 años. Si necesita reconsiderar su objetivo, puede reconsiderar la cantidad, es decir, deberá considerar opciones de vivienda por valor de 2,000,000 de rublos con un pago inicial de 300,000 rublos, pero al mismo tiempo mantener el período de acumulación de 3 años. Alternativamente, puede revisar el plazo de inversión aumentándolo a 5 años para que el objetivo sea más alcanzable. También puede considerar combinar estos parámetros con la reducción del objetivo y la ampliación del horizonte.

- Una de las primeras reglas de inversión es evitar pérdidas tanto como sea posible. No se arriesgue cuando no sea necesario para lograr sus objetivos.

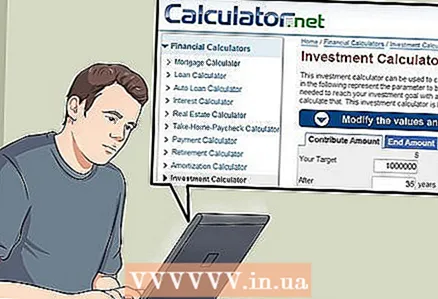

4 Calcule cuánta inversión se requiere para lograr sus objetivos. Para calcular, puede utilizar cualquiera de las muchas calculadoras disponibles en Internet. Calcule el porcentaje que planea recibir sobre su inversión y el monto de esa inversión para alcanzar sus objetivos.

4 Calcule cuánta inversión se requiere para lograr sus objetivos. Para calcular, puede utilizar cualquiera de las muchas calculadoras disponibles en Internet. Calcule el porcentaje que planea recibir sobre su inversión y el monto de esa inversión para alcanzar sus objetivos. - Por ejemplo, suponga que necesita ahorrar 300,000 rublos durante tres años, pero solo puede invertir 5,000 rublos por mes. En este caso, debe encontrar una manera de obtener un enorme 38,2% anual durante los tres años para lograr sus objetivos, y esto está plagado de altos riesgos. La mayoría de los inversores considerarán una inversión de este tipo como una mala decisión.

- Una opción más razonable sería aumentar los horizontes temporales a cuatro años y medio. En este caso, el objetivo de inversión será más seguro y alcanzable: 4,8% anual.

- Otra opción es aumentar la cantidad que invierte mensualmente de 5,000 rublos a 7,750 rublos. Entonces, alcanzará su objetivo de 300,000 rublos con un 5.037% anual más realista.

- También puede reducir su objetivo financiero de 300.000 en tres años a 19.621 en tres años, mientras mantiene la cantidad de RUB 5.000 invertidos mensualmente. Para lograr este objetivo, su retorno de la inversión solo debe ser del 6% anual.

Parte 2 de 3: Elección de instrumentos de inversión

1 Descubra qué tipos de inversiones son. La siguiente tarea será elegir qué tipos de inversiones son mejores para usted y qué opciones están disponibles para usted.

1 Descubra qué tipos de inversiones son. La siguiente tarea será elegir qué tipos de inversiones son mejores para usted y qué opciones están disponibles para usted. - Puede comprar acciones de empresas específicas. La compra de acciones en empresas significa la propiedad parcial de esas empresas. Como resultado, sus ingresos serán los mismos que los del propietario de cualquier otro negocio. Si las ventas y los beneficios de una empresa aumentan, es probable que aumente la cuota de mercado de la empresa. Esto es especialmente cierto a largo plazo.

- A corto plazo, el valor de mercado de una empresa depende del sentimiento y las expectativas de los inversores. Las emociones, los rumores y las percepciones de la empresa en su conjunto cambian el valor de mercado de las empresas. Los precios a los que compra y vende acciones determinan su beneficio.

- También puede invertir en fondos mutuos (fondos mutuos). Estos fondos permiten que muchas personas inviertan juntas en muchas acciones diferentes. El resultado es un instrumento con menor nivel de riesgo, especialmente a corto plazo.

- Recientemente, los ETF (fondos cotizados en bolsa o fondos cotizados en bolsa) están ganando popularidad, muchas personas se refieren a estos fondos como fondos indexados. Son carteras de acciones que normalmente no son gestionadas por un gestor. La mayoría se crean para copiar el movimiento de un índice, como el índice S&P 500, el índice de la bolsa de valores de Moscú o el iShares Russell 2000.

- Al igual que las acciones individuales, los ETF se negocian en el mercado. El valor de ETF puede cambiar durante el día.

- Algunos ETF rastrean industrias, materias primas, bonos o divisas específicas.

- La ventaja de los fondos indexados es la diversificación de las inversiones. Algunos fondos indexados operan con poca o ninguna comisión. Esto los hace disponibles para inversión.

2 Aprenda los términos clave. Muchas personas confían en las noticias financieras para comprender el desempeño de las acciones o las condiciones del mercado en general. Para hacer un mejor uso de estas fuentes de información, es importante conocer y comprender algunos términos clave.

2 Aprenda los términos clave. Muchas personas confían en las noticias financieras para comprender el desempeño de las acciones o las condiciones del mercado en general. Para hacer un mejor uso de estas fuentes de información, es importante conocer y comprender algunos términos clave. - Ganancias por acción: la parte de las ganancias de una empresa que se paga a los accionistas. Si espera obtener dividendos de su inversión, ¡este es un elemento esencial!

- Capitalización de mercado: el valor total de todas las acciones de una empresa. Esta cantidad representa el valor total de la empresa.

- Rentabilidad del Patrimonio: Son los ingresos que genera la empresa en relación con el monto invertido por los accionistas. Esta métrica es útil para comparar empresas de la misma industria, ya que ayuda a determinar qué empresa es la más rentable.

- Beta: una medida de la volatilidad de una acción en relación con el mercado en su conjunto. Es una métrica útil para evaluar riesgos. Normalmente, si la beta está por debajo de 1, entonces la acción tiene una volatilidad bastante baja. Las acciones con una beta superior a 1 son muy volátiles.

- Promedio móvil: el precio promedio por acción de una empresa durante un período de tiempo específico. Esta métrica puede ser útil para determinar si el precio actual es bueno para comprar o vender.

3 Siga a los analistas. El análisis de existencias puede llevar mucho tiempo y, en general, no es fácil, especialmente para los principiantes. Por eso puede utilizar los informes de analistas. Por lo general, los analistas monitorean de cerca a ciertas empresas y evalúan su desempeño.

3 Siga a los analistas. El análisis de existencias puede llevar mucho tiempo y, en general, no es fácil, especialmente para los principiantes. Por eso puede utilizar los informes de analistas. Por lo general, los analistas monitorean de cerca a ciertas empresas y evalúan su desempeño. - Hay muchos sitios gratuitos de buena reputación que publican opiniones de analistas sobre empresas.

- Los analistas a menudo brindan consejos: recomendaciones breves para acciones específicas que a menudo suenan como "comprar", "vender" o "mantener". Sin embargo, otras recomendaciones como “las existencias están sobrecompradas” pueden resultar menos obvias.

- Diferentes analistas utilizan diferentes términos en sus recomendaciones. Los sitios financieros a menudo contienen guías que explican términos específicos utilizados por diferentes empresas.

4 Decidir sobre una estrategia de inversión. Cuando haya reunido toda la información, es el momento de pensar en su estrategia de inversión. Los diferentes inversores adoptan diferentes enfoques. A continuación, se incluyen algunos factores a considerar.

4 Decidir sobre una estrategia de inversión. Cuando haya reunido toda la información, es el momento de pensar en su estrategia de inversión. Los diferentes inversores adoptan diferentes enfoques. A continuación, se incluyen algunos factores a considerar. - Diversificación de inversiones. La diversificación se refiere al grado en que distribuye su dinero entre diferentes vehículos de inversión. La inversión de todos sus fondos en un número reducido de empresas puede generar grandes beneficios si estas empresas se desempeñan bien. Pero al mismo tiempo, este enfoque tiene mayores riesgos. Cuanto más diversificadas sean sus inversiones, menores serán los riesgos. Cuanto más diversificadas sean sus inversiones, menores serán los riesgos.

- Crecimiento de beneficios gracias al interés compuesto. Esta acumulación es el resultado de una reinversión constante de los ingresos generados. Si reinvierte lo que gana en inversiones, genera aún más ingresos de esta manera. Algunas empresas tienen programas para hacer esto automáticamente.

- Invertir versus comerciar. La inversión se entiende como una estrategia a largo plazo destinada a ganar dinero con crecimiento a largo plazo. Los precios de las acciones suben y bajan, y el inversor invierte con la esperanza de que suban a largo plazo. El comercio se está volviendo más involucrado en un proceso que implica comprar acciones por un período más corto y luego venderlas. El enfoque de compra baja y venta alta puede ser muy rentable, pero requiere un control constante de las cotizaciones y está asociado con un mayor riesgo.

- Los comerciantes buscan evaluar las emociones de los inversores con respecto a una empresa en particular interpretando el historial de cambios de precios.Su objetivo es comprar acciones cuando su precio suba y venderlas antes de que empiecen a caer. El comercio a corto plazo conlleva altos riesgos y no es adecuado para inversores novatos.

Parte 3 de 3: Compra de tus primeras acciones

1 Considere las opciones de administración de confianza. Hay muchas formas de comprar acciones. Cada opción tiene sus propias ventajas y desventajas. Si tiene poca o ninguna experiencia en la compra de acciones, es posible que desee considerar opciones de inversión de confianza. Vale la pena recordar que la administración de fideicomisos cuesta dinero, pero en tales casos, los profesionales se encargarán de sus inversiones.

1 Considere las opciones de administración de confianza. Hay muchas formas de comprar acciones. Cada opción tiene sus propias ventajas y desventajas. Si tiene poca o ninguna experiencia en la compra de acciones, es posible que desee considerar opciones de inversión de confianza. Vale la pena recordar que la administración de fideicomisos cuesta dinero, pero en tales casos, los profesionales se encargarán de sus inversiones. - Por ejemplo, un corredor puede guiarlo a través del proceso de compra y venta de acciones y responder cualquier pregunta que pueda tener. Puede preguntarle al corredor, "¿Qué acciones me recomienda comprar para mi perfil de riesgo?" - y: "¿Tiene informes analíticos sobre las acciones que quiero comprar?"

- Para encontrar el corredor adecuado, pregúntele a alguien que conozca o busque reseñas en Internet. Tenga en cuenta que el corredor debe tener todos los certificados y licencias requeridos. Dar preferencia a los grandes corredores con una reputación positiva.

- Recuerde, la gestión fiduciaria cuesta dinero. A menudo, los corredores cobran una cantidad fija y / o comisiones al comprar y vender acciones. Además, a menudo con confianza, existe un cierto umbral de entrada, es decir, la cantidad mínima que debe depositar en su cuenta.

- Por ejemplo, si decide comprar acciones de Gazprom por 50.000 rublos, el corredor puede cobrar una comisión de 1.500 rublos para ejecutar la transacción.

2 Considere las opciones de autogestión. Si no está dispuesto a pagar altas tarifas de administración a los corredores y desea invertir por su cuenta, considere la posibilidad de corredores que ofrezcan tarifas de servicio bajas.

2 Considere las opciones de autogestión. Si no está dispuesto a pagar altas tarifas de administración a los corredores y desea invertir por su cuenta, considere la posibilidad de corredores que ofrezcan tarifas de servicio bajas. - La desventaja de hacer esto por su cuenta es que no obtendrá asesoramiento profesional, pero la gran ventaja es que puede ahorrar mucho en comisiones.

- Estos son algunos de los corredores más populares de Rusia: Tinkoff Investments, VTB My Investments, Sberbank Broker, BCS Broker, Otkritie, etc.

3 Considere la opción de abrir un IIS. Desde 2015, las cuentas de inversión individuales (IIS) se han utilizado en Rusia: una cuenta de corretaje o una cuenta fiduciaria individual, que proporciona 2 tipos de incentivos fiscales para elegir.

3 Considere la opción de abrir un IIS. Desde 2015, las cuentas de inversión individuales (IIS) se han utilizado en Rusia: una cuenta de corretaje o una cuenta fiduciaria individual, que proporciona 2 tipos de incentivos fiscales para elegir. - IIS tiene una serie de restricciones, como, por ejemplo, solo se pueden acreditar rublos al IIS, y la cantidad máxima de acreditación se limita a 1 millón de rublos por año.

- Al mismo tiempo, IIS le permite recibir beneficios fiscales si se cumplen ciertos requisitos. Las deducciones pueden ser de los siguientes tipos: una deducción del 13% sobre los fondos depositados del impuesto sobre la renta personal pagado por un individuo para el año en curso en el lugar principal de trabajo o exención del impuesto sobre los ingresos recibidos en el IIS (al cerrar la cuenta).

- Por ejemplo, si repone el IIS por 400,000 rublos por año calendario, ya el próximo año podrá solicitar un reembolso de 52,000 rublos, si, por supuesto, pagó el impuesto sobre la renta personal por esta cantidad para este año.

- La desventaja del IIS es solo que es imposible retirar fondos sin cerrar la cuenta en sí, pero para recibir beneficios fiscales (lo que le da al IIS ventajas en comparación con una cuenta de corretaje regular), el IIS debe estar abierto para al menos 3 años. En otras palabras, los fondos depositados en el IIA se bloquearán durante este período, así como los dividendos (en algunos casos).

4 Abra una cuenta de corretaje. Independientemente de la opción que elija, su siguiente paso es abrir una cuenta de corretaje. También puede considerar abrir una Cuenta de Inversión Individual (IIS). La mayoría de los corredores pueden abrir una cuenta en línea o incluso a través de una aplicación móvil. Sin embargo, es posible que deba proporcionar ciertos documentos o completar algunos formularios.La lista de documentos y otros matices puede variar.

4 Abra una cuenta de corretaje. Independientemente de la opción que elija, su siguiente paso es abrir una cuenta de corretaje. También puede considerar abrir una Cuenta de Inversión Individual (IIS). La mayoría de los corredores pueden abrir una cuenta en línea o incluso a través de una aplicación móvil. Sin embargo, es posible que deba proporcionar ciertos documentos o completar algunos formularios.La lista de documentos y otros matices puede variar. - Si planea utilizar la administración de fideicomisos, elija un corredor que crea que es confiable y con quien estará dispuesto a compartir su información financiera personal. Cuanta más información tenga el administrador de activos, más exitosamente podrá resolver las tareas que se le asignen de acuerdo con sus necesidades.

- Si va a elegir un corredor autogestionado, probablemente deberá completar varios formularios, enviar sus documentos y, en algunos casos, visitar la oficina. También es posible que deba depositar una cierta cantidad en su cuenta para comenzar a operar.

- El procedimiento para abrir un IIS no es diferente del procedimiento para abrir una cuenta de corretaje. Al abrir una cuenta, preste atención a la tarifa de servicio que elija. En la mayoría de los casos, es mejor elegir un plan sin una tarifa de mantenimiento de cuenta mensual.

5 Presentar una solicitud de compra de valores. Cuando abre y configura su cuenta, puede realizar su primera compra; debería ser rápido y fácil. La forma de comprar acciones puede variar.

5 Presentar una solicitud de compra de valores. Cuando abre y configura su cuenta, puede realizar su primera compra; debería ser rápido y fácil. La forma de comprar acciones puede variar. - Si decide utilizar los servicios de administración de confianza, simplemente puede llamar a su corredor. El corredor hará todo lo necesario por usted. Su cuenta ya estará abierta y el corredor le pedirá que exprese su número de cuenta antes de realizar una compra. El corredor también confirmará su pedido, que colocará en el sistema. Escuche al corredor con atención, porque todos somos humanos y podemos cometer errores.

- Si utiliza un plan de corretaje independiente, podrá realizar pedidos para comprar acciones en línea. Esto se puede hacer a través de la plataforma en línea, a través del terminal QUIK o una aplicación móvil, si su corredor ofrece una. Al realizar un pedido, deberá decidir cuánto está dispuesto a invertir y cuántos lotes puede comprar por este monto.

- Comprar valores en IIS no es diferente de comprar valores en una cuenta de corretaje. Sin embargo, debe recordar ciertas restricciones sobre el monto de la inversión y los instrumentos de inversión en sí, que se mencionaron anteriormente.

6 Mantenga un registro de sus inversiones. Es muy importante comprender que las acciones y los mercados de valores son volátiles. Los precios de las acciones pueden subir y bajar, especialmente durante un corto período de tiempo. Si ve que algunas de sus inversiones no están funcionando bien, quizás deba reequilibrar su cartera.

6 Mantenga un registro de sus inversiones. Es muy importante comprender que las acciones y los mercados de valores son volátiles. Los precios de las acciones pueden subir y bajar, especialmente durante un corto período de tiempo. Si ve que algunas de sus inversiones no están funcionando bien, quizás deba reequilibrar su cartera. - Los precios de las acciones reflejan el sentimiento de los inversores. Los inversores muy a menudo reaccionan a los rumores, a la información falsa, a menudo están sujetos a expectativas y dudas. No pierda el tiempo rastreando el precio de sus acciones en el transcurso de un día o una semana si está invirtiendo durante un año o más.

- Al realizar un seguimiento de los precios de las acciones muy de cerca, corre el riesgo de decisiones espontáneas y pérdidas. Intente realizar un seguimiento del rendimiento de sus inversiones a largo plazo.

- Junto a esto, no olvides analizar y reconocer cuando no todo va tan bien con las acciones de la compañía como debería ser. Por ejemplo, si una empresa pierde una demanda importante, si entra en un nuevo mercado con alta competencia, las acciones de la empresa pueden caer drásticamente. En tales casos, vale la pena considerar vender las acciones.

Consejos

- En las tiendas y en Internet se pueden encontrar muchos libros, revistas y sitios web útiles sobre acciones y mercados de valores. Realice su propia investigación, estudie el problema en detalle antes de comprar cualquier instrumento de acciones.

- Antes de comprar acciones con dinero real, intente trabajar en una cuenta de demostración durante un tiempo. Realice un seguimiento de los precios de las acciones y lleve un registro de por qué decide comprar o vender ciertos instrumentos. Evalúe si sus decisiones de inversión han valido la pena. Una vez que aprenda a comprender cómo funcionan los mercados financieros y se sienta moralmente listo para negociar en ellos, puede comenzar a comprar valores reales con dinero real.

- Invierte en empresas que conozcas y que te gusten si te parecen prometedoras.

Advertencias

- Cualquier inversión conlleva un riesgo. No invierta si no está preparado para perder dinero.